ビューゴールドプラスカードの評判と特徴、審査基準を徹底解説

TOPIC

ビューゴールドプラスカードの特徴

ビューゴールドプラスカードは、JR東日本グループの株式会社ビューカードが発行する年会費11,000円(税込)のゴールドカードです。便利なビューカードの機能はそのままに、空港ラウンジサービスや最高5,000万円の旅行傷害保険の付帯、ゴールドカード限定のボーナスなどワンランク上のサービスを利用できます。そんなビューゴールドプラスカードの特徴についてご紹介していきます。

ビューゴールドプラスカードできっぷを買うと最大10%のポイント還元

ビューゴールドプラスカードを利用して「えきねっと(JR券予約)」で「予約時決済」をすると、「VIEWプラス」で8%のポイント還元。

さらに、「えきねっと」にて新幹線eチケット(指定席)を購入し、モバイルSuicaを利用しチケットレス乗車した場合には、えきねっとの利用分として2%のポイント還元が行われるので、合計10%のJRE POINTがたまります。

ビューカードの機能にゴールドカードの特典が付帯

ビューゴールドプラスカードはビューカードのゴールドカードで、JR東日本のユーザーから高い支持を集めるビューカードに、ゴールドカード会員限定の特典が付帯されています。普段の通勤から旅行まで幅広いシーンで使いやすいのが特徴です。詳細な特典内容については、以下に解説していきます。

ゴールド版ボーナスポイントでJRE POINTが効果的に貯まる

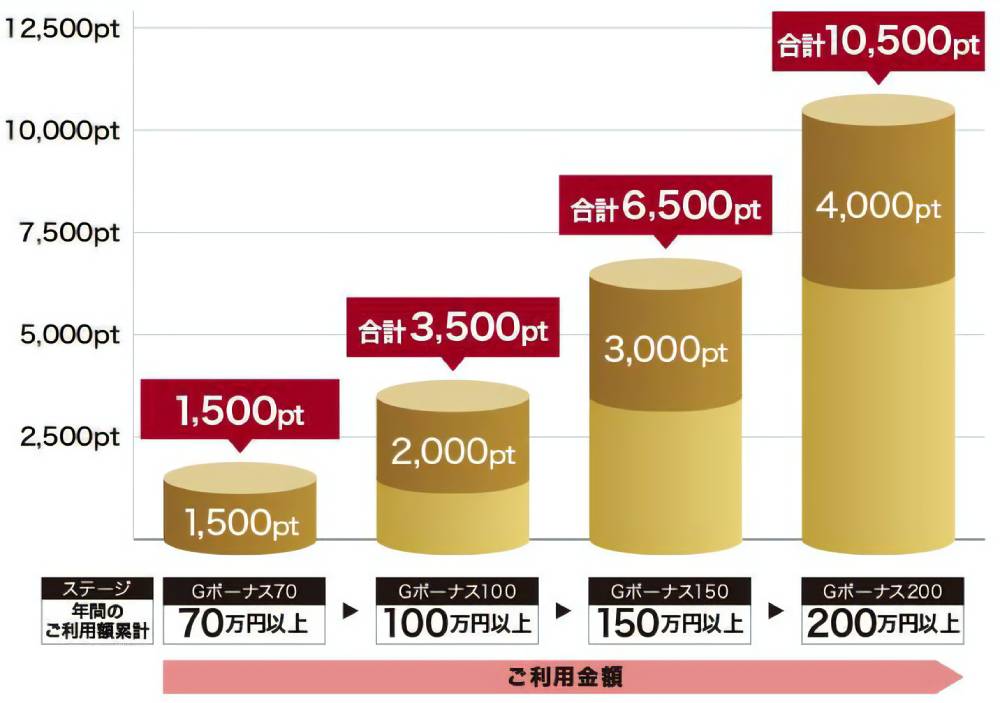

ビューゴールドプラスカードには、「ビューゴールドボーナス」という、ゴールド会員限定のボーナスが付与されます。

ボーナスポイントは、年間(4月~翌年3月)のカード利用額に応じて付与されるステージ制です。以下をご参照ください。

| 年間利用額 (4月~翌年3月) |

ステージ | 付与ボーナス | 合計獲得ボーナス |

|---|---|---|---|

| 70万円以上 | Gボーナス70 | 1,500P | 1,500P |

| 100万円以上 | Gボーナス100 | 2,000P | 3,500P |

| 150万円以上 | Gボーナス150 | 3,000P | 6,500P |

| 200万円以上 | Gボーナス200 | 4,000P | 10,500P |

ステージが「Gボーナス200(年間200万円以上)」に到達すれば、10,500ポイントのボーナスを獲得できます。

条件クリアで毎年5,000円相当のポイントボーナス

ビューゴールドプラスカードでは入会特典として5,000ポイントを獲得できるほか、利用特典として毎年5,000ポイントを獲得できます。

ただし、特典ポイントを獲得するには条件があります。

| 入会特典 | 新規入会後に初年度の年会費を支払った人が対象 |

|---|---|

| 利用特典 | 年間のカード利用額が100万円(税込)以上の人が対象 |

入会特典は通常どおり利用していれば獲得できますが、利用特典は年間100万円以上の利用がなければ付与されませんので注意が必要です。

国内空港ラウンジサービスとビューゴールドラウンジを利用できる

ビューゴールドプラスカードのステータスはゴールドカードなので、ゴールドカード特典として空港ラウンジサービスが付帯しています。空港ラウンジサービスはJCBゴールドと同じ内容で、国内の主要33空港とハワイの国際空港で空港ラウンジを無料利用できます(詳細は後述)。

また、東京駅構内にあるビューゴールドラウンジを利用できる特典も付帯します。

ビューゴールドラウンジは限られた人しか利用できないプレミアムなラウンジです。

利用条件は、

- ビューゴールドプラスカードの会員である

- 当日東京駅発の新幹線グリーン車・特急列車グリーン車を利用する人

- もしくは「ビューゴールドラウンジ利用券」を持っている人

上記のうち、「1と2」もしくは「1と3」の組み合わせで条件を満たしていれば利用できます。

空港手荷物サービス優待が付帯する

ビューゴールドプラスカードには、空港手荷物サービス優待など、空港での各種優待も付帯します。

| ABC空港宅配サービス | 【対象空港】 羽田空港(第3ターミナル)/成田国際空港/関西国際空港/中部国際空港 【優待内容】 通常価格から20%OFF |

|---|---|

| 防寒具一時預り | 【対象空港】 羽田空港(第3ターミナル)/成田国際空港/関西国際空港/中部国際空港 【優待内容】 通常価格から10%OFF |

| レンタルモバイルサービス | 【対象空港】 羽田空港(第3ターミナル)/成田国際空港/関西国際空港/中部国際空港 【優待内容】 通常価格から15%OFF |

| ホテル宅配便サービス | 【対象空港】 羽田空港(第1ターミナル/第2ターミナル/第3ターミナル) 【優待内容】 通常価格から100円OFF/個 |

| ABCホテルエクスプレス便 | 【対象】 契約先ホテルから東京駅まで 【優待内容】 通常価格から100円OFF/個 |

以上のように、海外旅行時に役立つ便利な優待を利用できます。

最高5,000万円の旅行傷害保険と年間300万円のショッピング保険

ビューゴールドプラスカードには、最高5,000万円の海外/国内旅行傷害保険が付帯するほか、ショッピング保険として年間最高300万円のショッピングプロテクションが付帯します。

旅先でのアクシデントに備えられるので、安心して旅を満喫できます。旅行傷害保険やショッピングプロテクションについての詳細は後述します。

ビューゴールドプラスカードは、こんな人におすすめ

ビューゴールドプラスカードは、

- 高還元率でポイントを貯めたい

- 旅行にも活用できるカードを探している

以上に該当する人におすすめです。

効率よくポイントが貯まるビューカードが欲しいJR東日本のユーザー

ビューカードといえばJR東日本のユーザー必携のクレジットカードであり、効率よくポイントを貯められることで人気ですが、その上位カードにあたるビューゴールドプラスカードならさらに効率よくポイントが貯まります。

ビューゴールドプラスカードなら、年間利用額に応じてゴールド版のボーナスポイントを獲得できますし、年間100万円以上の利用があると5,000ポイントを獲得できる特典も付帯します。一般カード以上に効率よくポイントを貯めたい人におすすめです。

通勤から旅行まで多彩なシーンで活用できるメインカードをお探しの人

ビューカードとしての機能に加えて、空港ラウンジサービスをはじめとした旅行関連特典が付帯するビューゴールドプラスカードなら、通勤から旅行まで利用価値は多岐にわたります。

通勤だけに限らず、さらに幅広いシーンで利用できるメインカードを探しているという人におすすめできます。

ビューゴールドプラスカードのメリット

ビューゴールドプラスカードのメリットとしては、

- ゴールド会員限定の特典が豊富

- 会員限定イベントなどレアな特典が付帯

- 2つの優待特典「ステーションプラス」と「ファミリースマイル」

以上の3つが挙げられます。いずれも、ビューカードの上位カードらしい贅沢な優待を利用できるのがメリットです。

ゴールドカード会員限定の特典が豊富

ビューゴールドプラスカードには、「ゴールド版ボーナスポイント」をはじめとして、5,000ポイントずつ獲得できる「入会特典/利用特典」、空港ラウンジサービスやゴールド版旅行傷害保険など、ビューカードのゴールドカードとして魅力的な特典が豊富です。

空港サービスも充実

また、空港ラウンジサービスだけでなく、先述しましたように空港宅配サービスなどの各種空港サービスも充実しているのがメリットです。ゴールドカードとしてのステータスにふさわしく、旅行での活用度が高いのもメリットです。

会員限定で参加できるイベントなどレアな特典も付帯

ビューゴールドプラスカード会員には、年2回発行される会員誌「VIEW Premium」が届けられるほか、年に複数回開催される会員限定のイベントなどにも参加できます。

特に、会員限定イベントは普段ではお目にかかれないような体験をすることができるレアな内容です。ビューゴールドプラスカード会員だけの特別な時間を堪能できる贅沢な特典です。

ステーションプラスとファミリースマイルで贅沢な優待を利用できる

ビューゴールドプラスカードには、ゴールドカード優待特典として、「ステーションプラス」と「ファミリースマイル」という2つの優待を利用できます。

ステーションプラス(Station+)

ステーションプラスは、本人会員および家族カード会員を対象として、JR東日本の駅およびその周辺で優待サービスを受けられる特典です。

| 東京駅グランボーナス | 毎年4月~翌年3月までの1年間に対象施設にてビューゴールドプラスカードを累計5万円(税込)利用するごとに、 年間利用特典として施設利用券を3,000円分プレゼント |

|---|---|

| 東京駅八重洲北口 北町ダイニング |

・串揚げ処「華祭」 ・鶏料理専門「本家あべや」 ・蕎麦居酒屋「いろり庵」 ・ビア&グリル「オールドステーション」 ・和食居酒屋「七代目卯兵衛」 以上5店舗にて割引などの優待 |

| 株式会社JR東日本フーズ | ・為御菜(おさいのため) 東京駅黒塀横丁店 ・串はん 東京駅黒塀横丁店 ・繁乃井 黒塀横丁店 ・羅かん 黒塀横丁店 ・天ぷらけやき 東京駅キッチンストリート店 ・Vimon 東京駅キッチンストリート店 ・スタシェーン 上野店 上記店舗にて割引優待 |

| ビューカード ホテルズボーナス (ゴールド版) |

メトロポリタンホテルズ、ホテルメッツ、ホテルニューグランドなどJR東日本ホテルズの対象施設にて 宿泊および直営レストラン・バーの年間利用額10万円(税込)ごとに7,000円分のホテル利用券プレゼント |

| 駅レンタカー JR東日本レンタリース |

ビューゴールドプラスカードでレンタカー料金決済で基本料金20%OFF |

| リラクゼ | リラクゼの施術料金が全コース初回30%OFFで2回目以降10%OFF |

| 東京ステーションギャラリー | 入館料100円OFF(同行者1名まで) |

| ジェクサー・フィットネスクラブ | 入会金+利用開始月&翌月会費無料 |

| 横浜駅「リフレスタ」 | メイクアップラウンジの利用料金を割引 |

ファミリースマイル(Family Smile)

ファミリースマイルは、本人会員および家族カード会員に加え、その同伴者までを対象とした特典です。

| ダイニング | 「楽蔵」などのダイニング店舗にてビューゴールドプラスカードを提示すると飲食代10%OFF ※ランチ50円引き |

|---|---|

| 健康中華 青蓮 | 17時以降に1組4,000円(税込)以上利用で1,000円OFF |

| 京鼎樓 HANARE | 琥珀コース熟成飲み放題2時間付が割引 |

| JR東日本ホテルズ | メトロポリタンホテルズ、ホテルメッツ、ホテルニューグランドなどJR東日本ホテルズの対象施設にて宿泊基本料最大2%OFF 直営レストラン・バー基本料最大10%OFF レイトチェックアウト |

| JR東日本ホテルズ ホテルファミリーオ/ホテルフォルクローロ |

1泊朝食付 基本宿泊料金最大20%OFF |

| JRホテルグループ | 宿泊料金10%OFF |

| 東急ホテルズ | 宿泊料金10%OFF |

| GALA湯沢スキー場 | 場内ショップ「茅平堂」で500円(税込)以上購入すると10%OFF |

| レインボーカントリー倶楽部 | プレー料金5%OFF |

| ホームセキュリティ 「ファミリーガードアイ」 |

CSP特別価格からさらに割引 |

| シニア向け見守りサービス 「見守りハピネス」 |

月額料金割引 |

| 家事サポート 「ユアライフ」 |

年間1回まで割引 |

| サカイ引越センター | 基本料金25%OFF ダンボール最大50枚サービス |

| アート引越センター | 基本料金20%OFF ダンボール最大50枚サービス |

| ジェイアール東日本物流 | 基本料金20%OFF |

| カラオケビッグエコー | ルーム料金30%OFFまたは飲み放題プラン10%OFF |

| ロッテ免税店銀座 | 商品購入時、最大15%OFFになる「VIP GOLDカード」を即時発行 |

| acure(アキュア)通信販売 | 駅ナカの自販機「acure」で販売されている ・FROM AQUA ・朝の茶事 ・白神山地の天然水 ・青森りんご を、優待価格で通販購入できる |

ビューゴールドプラスカードのデメリット

ビューゴールドプラスカードには、

- 「選べるご入会・ご利用特典」が終了

- 付帯できる国際ブランドはJCBだけ

- 海外旅行傷害保険の補償が乏しい

以上のようなデメリットがあります。

以下、順に解説します。

9つのコースから選べるご入会・ご利用特典が終了

ビューゴールドプラスカードには、入会・利用特典として「9つのコースから選べるご入会・ご利用特典」という、人気の特典が付帯していましたが、残念ながら現在は終了してしまいました。

【メモ】新しい入会・利用特典もなかなか魅力的

2019年4月以降、ビューゴールドプラスカードの入会・利用特典として「年間100万円以上の利用で5,000ポイントプレゼント」の特典が付帯しています(詳細は既述)。

付与されるJREポイントが期間限定ではないのもメリットです。「9つのコースから選べるご入会・ご利用特典」も非常に質の高い特典でしたが、新しい特典も十分に魅力的です。

国際ブランドがJCBしか選べない

ビューゴールドプラスカードに付帯できる国際ブランドはJCBのみです。世界的に加盟店数の多いVISAやMastercardは付帯できません。JCBは日本国内の加盟店が多いので国内での利用なら使い勝手に困ることはまずありませんが、海外へ行くならVISAやMastercardが付帯したクレジットカードをあわせて携行していくことをおすすめします。

海外旅行傷害保険の補償が低い

ビューゴールドプラスカードには最高5,000万円の海外旅行傷害保険が自動付帯しています。しかし、補償の中でもっとも重要な「傷害治療費」と「疾病治療費」の補償が最高100万円までの補償にとどまっているのがデメリットです。

ゴールドカードクラスのステータスがあるのですから、贅沢を言えば傷害・疾病治療費で300万円くらいの補償は欲しいところです。万一のアクシデントに備えるには100万円程度の補償では不安なので、渡航前に保険会社の旅行保険に加入したり、補償額の高い海外旅行傷害保険が付帯したクレジットカードを所持していくなどの対策が必須です。

ビューゴールドプラスカードの評判

ビューゴールドプラスカードは、ビューカードのゴールドカードとして利便性の高さを評価する声が多いです。一部、基本還元率が一般カードと変わらない点をデメリットだと指摘する声もありますが、ゴールド版ボーナスポイントや入会・利用特典で獲得できるポイントを考えれば一般カード以上にお得であることは一目瞭然です。

ボーナスポイントなどで年会費をペイできるコスパの高さが魅力

ビューゴールドプラスカードは、11,000(税込)の年会費が発生しますが、先述した「ビューゴールドボーナス(ゴールド版ボーナスポイント)」や「入会特典/利用特典」で年会費分以上の価値を得られるのが魅力です。

ビューゴールドラウンジの評判も良い

新幹線利用時に待ち時間をゆっくりと過ごせるビューゴールドラウンジを利用したい――という、たったそれだけの目的であっても、ビューゴールドプラスカードを所有する理由としては十分だと評価しているユーザーもいます。

ラウンジの営業時間が8時~18時と短い点を低評価とする声もありますが、そうした意見が出るのもビューゴールドラウンジの利用価値を知っているからこそです。実際、営業時間が短いという意見を除けば、ビューゴールドラウンジそのものを評価するユーザーはとても多いです。

ビューゴールドプラスカードの審査

ビューゴールドプラスカードは、ゴールドステータスのクレジットカードなので、一般カード以上に審査難易度が高めです。ただし、一般カードの利用実績が優良であればビューゴールドプラスカードへの切り替えがスムーズに進むケースもあります

ゴールドカードなので審査難易度は高め

ビューゴールドプラスカードに限らず、ビューカードの審査基準はとても複雑だという声もあります。すでに他社ゴールドカードを所有していて、はた目から見れば属性的に問題のなさそうな人であっても審査に落とされたケースが実際にあります。少なくとも、審査難易度が比較的高めであることは確実です。

入会基準は満20歳以上からで安定収入のあることが必須

ビューゴールドプラスカードの入会基準は「20歳以上の安定した収入のある人」です。それに加え、「日本国内に居住していて電話連絡のとれること」が前提です。まずはこの基準をクリアできていれば、申し込める権利があります。

一般カードの利用実績によっては審査をパスしやすくなる可能性も高い

すでにビューカードの一般カードを利用しているのであれば、利用実績によってビューゴールドプラスカードの審査に通過しやすくなる可能性が高いです。年収が低めでも、年間の利用額が多い一般カードユーザーなら難なく審査に通過できるケースもあります。一般カードで年間200万円前後の利用があればビューゴールドプラスカードの審査に有利です。

ビューゴールドプラスカードの還元率

ビューゴールドプラスカードのポイント還元率は、一般カードと変わりません。基本還元率はもちろんのこと、還元率がアップする条件についても一般カードと同様です。上位カードだからといって、ショッピングにおいて特別に還元率が優遇されているわけではありません。

ショッピングのポイント還元率は一般カードと同じ0.5%

ビューゴールドプラスカードはショッピング利用で1,000円ごとに5ポイントを獲得できます。1ポイントは1円相当の価値があるので、基本となるポイント還元率は0.5%です。

還元率アップの条件も一般カードと同じ

Suicaへオートチャージしたり、モバイルSuicaにチャージした場合は、1,000円ごとに15ポイントを獲得でき、還元率は1.5%にアップします。

また、JRE POINT加盟店で利用すると100円ごとに1ポイント貯まり、1.0%の還元率でショッピングできます。

さらに、JR東日本グループのショッピングサイト「JRE MALL」なら3.5%の還元率でネットショッピングを楽しめます。

還元率アップの条件をまとめますと、

| 条件 | 獲得できるポイント | ポイント還元率 |

|---|---|---|

| Suicaオートチャージ/ モバイルSuicaチャージ |

1,000円ごとに15ポイント | 1.5% |

| JRE POINT加盟店 | 100円ごとに1ポイント | 1.0% |

| JRE MALL | 100円ごとに3ポイント 1,000円ごとに5ポイント |

3.5% |

これらの条件も一般カードと同様の内容です。

ビューゴールドプラスカードのポイント

ビューゴールドプラスカードのポイントプログラムはJRE POINTです。上述のように還元率の諸条件は一般カードと同様ですが、ゴールドカード会員のための特典としてボーナスポイントが充実しているのが特徴です。

ポイントプログラムはJRE POINT

JRE POINTは、JR東日本の共通ポイントです。Suicaの利用ほか、JR東日本の駅ビルなどのJRE POINT加盟店で貯めることができます。

JR東日本のサービスで貯まるポイントは、Suicaや駅ビル、ビューカードの利用で、それぞれ以下のように別々のポイントプログラムが適用されていました。

| 利用サービス | 旧ポイントプログラム |

|---|---|

| Suicaの利用 | Suicaポイント |

| 駅ビルの利用 | アトレポイントなど |

| ビューカードの利用 | ビューサンクスポイント |

しかし、2016年2月23日からはすべてJRE POINTへ統一され、よりわかりやすく効率的に貯まるようになりました。

ビューゴールドボーナスで最大10,500ポイントのボーナス

ご説明していますとおり、ビューゴールドプラスカードではゴールド版ボーナスポイントとして「ビューゴールドボーナス」が付与されます。

年間利用額に応じて付与されるボーナスは異なり、年間70万円以上の利用がボーナス付与の条件です。年間200万円以上の利用なら10,500ポイントのボーナスを獲得できます。

年間100万円以上の利用で5,000ポイントのボーナス

また、入会特典として年会費を支払うと5,000ポイント、利用特典として年間100万円以上の利用があれば5,000ポイントをそれぞれ獲得できます。毎年100万円以上の利用を継続できれば毎年5,000ポイントのボーナスを獲得できます。

貯めたJRE POINTは交換先が豊富

貯めたJRE POINTは、1ポイント=1円で駅ビルやJRE MALLでのショッピングに充当できるほか、好きな商品との交換やSuicaグリーン券への交換に利用できます。さらに、Suicaチャージとして利用することもできるので、無駄のないポイント消費ができるのもメリットです。

ビューゴールドプラスカードと電子マネー

ビューゴールドプラスカードには交通系電子マネーとしておなじみのSuicaが搭載されています。Suicaの利用シーンが多いユーザーにとっては利用価値が高いクレジットカードです。

Suica搭載でオートチャージに対応

Suicaは、電車へ乗車するだけでなく、駅ナカでのショッピングをはじめコンビニやスーパーなど様々な場所で利用できる電子マネーとして人気です。

しかも、Suicaだけでも0.5%の還元率でJRE POINTが貯まりますし、ビューゴールドプラスカードならオートチャージにも対応していますので、オートチャージでも還元率1.5%でJRE POINTを貯められます。

一部のプリペイド式電子マネーにもチャージできる

ビューゴールドプラスカードともっとも相性の良い電子マネーはSuicaですが、楽天Edy、SMART ICOCA、SAPICA、nanaco(2020年3月11日以前に登録したカードのみ)へのチャージが可能です、ただし、これら電子マネーへのチャージ分についてはJRE POINT付与の対象外です。

ビューゴールドプラスカードの空港ラウンジサービス

ビューゴールドプラスカードには、国内空港ラウンジサービスが付帯しています。本人会員および家族カード会員であれば、いつでも無料で利用できます。

国内空港ラウンジサービスが付帯

ビューゴールドプラスカードの空港ラウンジサービスは、JCBゴールドに付帯している空港ラウンジサービスと同様の内容です。

| 対象空港 | ラウンジ |

|---|---|

| 旭川空港 | LOUNGE 大雪(TAISETSU) |

| 新千歳空港 | スーパーラウンジ ノースラウンジ |

| 函館空港 | ビジネスラウンジ A Spring |

| 青森空港 | エアポートラウンジ |

| 秋田空港 | ロイヤルスカイ |

| 仙台空港 | ビジネスラウンジ EAST SIDE |

| 成田国際空港 | 【第1ターミナル】 IASS Executive Lounge1 【第2ターミナル】 IASS Executive Lounge2 |

| 羽田空港 | 【第1ターミナル】 POWER LOUNGE NORTH/SOUTH/CENTRAL 【第2ターミナル】 POWER LOUNGE NORTH/CENTRAL エアポートラウンジ(南) 【第3ターミナル】 SKY LOUNGE SKY LOUNGE SOUTH |

| 富士山静岡空港 | YOUR LOUNGE |

| 中部国際空港セントレア | プレミアムラウンジ セントレア |

| 新潟空港 | エアリウムラウンジ |

| 富山空港 | ラウンジらいちょう |

| 小松空港 | スカイラウンジ白山 |

| 大阪国際空港 (伊丹空港) |

ラウンジオーサカ |

| 関西国際空港 | カードメンバーズラウンジ六甲/金剛/比叡/アネックス六甲 |

| 神戸空港 | ラウンジ神戸 |

| 岡山桃太郎空港 | ラウンジ マスカット |

| 広島空港 | ビジネスラウンジ もみじ |

| 米子空港 | ラウンジDAISEN |

| 出雲空港 | 出雲縁結び空港エアポートラウンジ |

| 山口宇部空港 | ラウンジ きらら |

| 高松空港 | ラウンジ 讃岐 |

| 松山空港 | ビジネスラウンジ スカイラウンジ |

| 徳島空港 | エアポートラウンジ ヴォルティス |

| 福岡空港 | ラウンジTIME/ノース ラウンジTIMEインターナショナル |

| 北九州空港 | ラウンジひまわり |

| 九州佐賀国際空港 | Premium Lounge さがのがら。 |

| 長崎空港 | ビジネスラウンジ アザレア |

| 大分空港 | ラウンジ くにさき |

| 熊本空港 | ラウンジ「ASO」 |

| 宮崎ブーゲンビリア空港 | ブーゲンラウンジひなた |

| 鹿児島空港 | スカイラウンジ 菜の花 |

| 那覇空港 | ラウンジ華~hana~ |

| ダニエル・K・イノウエ国際空港 (ハワイ・ホノルル) |

IASS HAWAII LOUNGE |

以上、国内33空港+ハワイにて対象の空港ラウンジを無料で利用できます。ちなみに同伴者分については有料(ラウンジによって異なる)です。

ビューゴールドプラスカードの付帯保険

ビューゴールドプラスカードに付帯する補償は、海外旅行傷害保険と国内旅行傷害保険、それにショッピングプロテクションです。旅行傷害保険は海外/国内ともに最高5,000万円まで補償されます。

最高5,000万円の海外・国内旅行傷害保険

ビューゴールドプラスカードに付帯する海外/国内旅行傷害保険の詳細な補償内容は以下のとおりです。

| 保険種類 | 保険内容 | 補償額 |

|---|---|---|

| 海外旅行傷害保険 (自動付帯) |

傷害死亡・後遺障害 | 最高5,000万円 |

| 傷害治療費 | 100万円 | |

| 疾病治療費 | 100万円 | |

| 賠償責任 | 最高3,000万円 | |

| 携行品損害 | 1旅行かつ年間最高20万円 | |

| 救援者費用 | 100万円 | |

| 国内旅行傷害保険 (自動付帯) |

傷害死亡・後遺障害 | 最高5,000万円 |

| 入院保険 | 5,000円/日 | |

| 手術保険 | 最高5万円 | |

| 通院保険 | 3,000円/日 |

国内も海外も自動付帯なので、カードを旅行へ所持していくだけで補償の対象になります。

ただし、デメリットの章でもご説明したとおり、海外旅行傷害保険に付帯する「傷害治療費」と「疾病治療費」の補償が低すぎるため、渡航先でケガや病気などのアクシデントに見舞われた際にはかなり不安です。

海外の医療費は高額になりやすいため、補償の充実度が高いに越したことはありません。海外旅行を計画する際は、保険会社の旅行保険に加入するなど、対策を講じておくと安心です。ビューゴールドプラスカードのほかに、海外旅行傷害保険が充実したクレジットカードを所持していくのもおすすめです。

年間最高300万円のショッピングプロテクション

ビューゴールドプラスカードには、ショッピング保険として、年間最高300万円の補償を受けられる「ショッピングプロテクション」が付帯します。

ビューゴールドプラスカードで購入した商品が、破損・盗難・火災などの偶発的なアクシデントに見舞われて損害を被った際、購入日から90日以内であれば補償の対象になります。なお、免責金額は5,000円です。

ビューゴールドプラスカードの追加カード|家族カードやETCカード

ビューゴールドプラスカードで発行できる追加カードは、家族カードとETCカードです。家族カードの年会費は3,300円(税込)で、一部サービスを除き本人会員と同様の特典が利用できます。また、ETCカードではETC利用分もJRE POINTの付与対象となるのでお得です。

家族カードの年会費は1枚目無料で9枚まで発行可

家族カードの年会費は3,300円(税込)ですが、1枚目の年会費については無料になります。1枚目に限られるとはいえ、年会費無料で本人会員と同等のサービスを利用できるのですからコスパは秀逸です。また、家族カードは9枚までの発行に対応しています。

ETCカードは年会費無料で発行できて一般カードよりお得

ETCカードは年会費無料で発行できます。新規発行手数料の負担も必要ありません。ビューカードのETCカードは、一般カードでは524円(税込)の年会費が必要ですが、ビューゴールドプラスカードなら無料です。その点も、上位カードとしてのメリットです。

ビューゴールドプラスカードの締め日と支払日

ビューゴールドプラスカードの締め日と支払日は、一般カードと同じ「毎月月末締め/翌々月4日支払い」です。

締め日は毎月月末で支払日は翌々月4日

ビューゴールドプラスカードを含め、ビューカードの締め日と支払日は間隔が開いてしまっているのが特徴で、締め日から支払日まで1カ月以上の開きがあるので注意が必要です。

ただし、カード利用期間の区切りが毎月1日~月末までなので、計画的な利用をする上では把握しやすいメリットがあります。

ビューゴールドプラスカードの紹介まとめ

ビューゴールドプラスカードについてご紹介してきました。

要点をまとめてみますと、

- 最大10,500Pのゴールド版ボーナスポイント

- 入会特典/利用特典で毎年5,000P獲得のチャンス

- ゴールド会員限定の会員誌発行&イベント開催

- 東京駅のビューゴールドラウンジ

- 2つの特典「ステーションプラス」&「ファミリースマイル」付帯

- 国内空港ラウンジサービス

- 手荷物サービスなど空港優待が充実

- 最高5,000万円の海外/国内旅行傷害保険

- 年間最高300万円のショッピングプロテクション

- 家族カードの年会費1枚目無料

- ETCカード年会費無料

年会費11,000円(税込)ですが、利用次第ではゴールド版ボーナスポイント(ビューゴールドボーナス)だけでペイできてしまいます。

その他、ビューゴールドラウンジの利用などゴールドカード限定のオリジナル特典も魅力で、通勤から旅行まで幅広く活躍してくれる1枚です。

クチコミを投稿する