ダイナースクラブカードの種類と評判!日本で最初のクレジットカード

ダイナースクラブカードは世界初のクレジットカードブランドとして長い歴史がありますが、ダイナースクラブについてよく知っている、という方は少ない印象です。

今回は、最高のステータスカードである「ダイナースクラブカード」について、その魅力や利用する上でのメリット、注意点、審査まで「徹底解説」いたします。これからダイナースクラブカードを検討している方だけではなく、自分の持っているダイナースクラブカードについてもっとよく知りたいという方も、ぜひ参考にしてください。

TOPIC

ダイナースクラブカードとは?

ダイナースクラブとは、ダイナースクラブインターナショナルが運営し、日本では三井住友トラストクラブ株式会社(旧・シティカードジャパン)が事業を担っている国際クレジットカードブランドです。

ダイナースクラブとは、ダイナースクラブインターナショナルが運営し、日本では三井住友トラストクラブ株式会社(旧・シティカードジャパン)が事業を担っている国際クレジットカードブランドです。

レストランなどで気軽に利用できる現在の形に近い「クレジットカード」を、世界で初めて誕生させたのがこの「ダイナースクラブ」と言われており、富裕層、いわゆるお金に余裕のある方々をメインターゲットとして発行されています。

プロパーカードを発行している数少ないカードブランドの一つでもあり、特徴的なのが、ビジネスカードなどを除けば、一般向けで初めから申し込めるプロパーカードが「1枚のみ」というシンプルさです。

それだけ基本のカードに力を入れているということでもあり、様々な顧客のニーズに応えられるだけの高いステータス性と、豊富なサービスが魅力です。

ダイナースクラブカードの種類一覧

-

- 年会費無料

- 高還元率

- 即日発行

- 初めての1枚

- 高ステータス

- マイル重視

- 家族カード

- キャンペーン

- 旅行保険

- ETC発行

年会費

初年度24,200円(税込) 年会費

2年目24,200円(税込) 還元率 0.40%〜0.416% 発行日数 カード到着まで2~3週間ほど ダイナースクラブカードは、富裕層に人気の準プラチナカード!最高1億円の旅行保険、最高500万円のショッピング保険、キャッシュレス診療サービスが付帯。国内外1,500ヵ所以上の空港ラウンジ無料、高級ホテル・ショッピング・レストランにて優待特典も完備!利用限度額は一律の制限がなく、車まで買えるハイスペックな一枚!さらに「TRUST CLUB プラチナマスターカード」を「コンパニオンカード(年会費無料のサブカード)」として発行して貰えます!

入会限定キャンペーン新規ご入会キャンペーン!初年度年会費無料!

-

- 年会費無料

- 高還元率

- 即日発行

- 初めての1枚

- 高ステータス

- マイル重視

- 家族カード

- キャンペーン

- 旅行保険

- ETC発行

年会費

初年度29,700円(税込) 年会費

2年目29,700円(税込) 還元率 0.3%~ 発行日数 2~3週間程度 ダイナースクラブ ビジネスカードはダイナースクラブの法人カード!ビジネス・ラウンジとしてダイヤモンド経営者倶楽部の運営する銀座サロンを利用できるほか、ダイナースクラブ ビジネス・オファーなどビジネス関連特典が付帯!もちろんダイナースクラブのラグジュアリーな優待特典も利用できる贅沢な法人カード!

入会限定キャンペーン新規ご入会で初年度年会費無料!

2024-01-04~2024-06-30

-

- 年会費無料

- 高還元率

- 即日発行

- 初めての1枚

- 高ステータス

- マイル重視

- 家族カード

- キャンペーン

- 旅行保険

- ETC発行

年会費

初年度29,700円(税込) 年会費

2年目29,700円(税込) 還元率 0.40%〜1.20% 発行日数 約2週間 ANA ダイナースカードはANAの上級カード!入会時と毎年のカード更新時に、ボーナスマイルを進呈するほか、区間ボーナスマイルがもらえるのでANAマイルが貯まりやすい!エグゼクティブ向けの特典&サービスに加え、最高1億円の旅行傷害保険、最高500万円のショッピング保険も付帯!国内外1,000カ所の空港ラウンジ、手荷物無料配送も受けられる!

入会限定キャンペーンANAダイナースカード新規入会キャンペーン!新規ご入会&ご利用に応じて最大128,000マイル獲得のチャンス!

2023-10-02~2024-03-29

-

- 年会費無料

- 高還元率

- 即日発行

- 初めての1枚

- 高ステータス

- マイル重視

- 家族カード

- キャンペーン

- 旅行保険

- ETC発行

年会費

初年度27,500円(税込) 年会費

2年目27,500円(税込) 還元率 0.40%〜0.42% 発行日数 最短2営業日で発行 銀座ダイナースクラブカードは「銀座を愛する方」にふさわしいダイナースカード!銀座ラウンジ&大丸東京店のラウンジが無料、銀座エリアでの優待特典のほか、特約店ではダブルポイントを進呈。家族カード無料、ラグジュアリーホテルやダイニング優待のほか空港ラウンジ無料。最高1億円の旅行保険が付帯するなど、社会的ステータスの高さを示す特別な一枚!

ダイナースクラブカードを持つべき理由

ダイナースクラブカードには、おすすめできる理由がいくつかありますが、その中でも特に「持つべき」と言える3つの理由を解説します。

ダイナースクラブカードの魅力

- ダイナースクラブは「富裕層向け」カードならではの最高のステータス性!

- ダイナースクラブはベーシックカードでも一般「ゴールドカードクラス」以上のサービス内容

- 条件に合えば最上級の「ダイナースクラブ プレミアムカード」へランクアップも

1.ダイナースクラブカードは元祖「富裕層向け」カードならではの最高のステータス性!

ダイナースクラブカードは、元祖「富裕層向け」のクレジットカードというだけあって、ステータス性の高さは世界No.1といってもいいほどのブランドです。

ダイナースクラブカードは、元祖「富裕層向け」のクレジットカードというだけあって、ステータス性の高さは世界No.1といってもいいほどのブランドです。

国際ブランドの中でステータス性の特に高いブランドといえば、ダイナースクラブ以外では「アメリカン・エキスプレス」が挙げられますが、ダイナースクラブの標準的な「ダイナースクラブカード」でもアメックスのゴールドカードと同ランク、もしくはそれ以上のステータス・シンボルとして有名です。

ダイナースクラブカードは、今では年収や信用情報が基準に達していれば一般の会社員でも発行されることがありますが、職業や立場(会社役員など)という部分も重視して発行していた時代もあるほど、「持っているだけで価値がある」カードです。

また、提携カードも自社で発行しており、年会費がいずれも「20,000円以上」を保っています。提携カードといえども、年会費やサービス内容に妥協はせずにステータス性を保っているのはさすがと言えますね。

2.ダイナースクラブはベーシックカードでも一般の「ゴールドカードクラス」以上のサービス内容

ダイナースクラブの発行するプロパーカード「ダイナースクラブカード」は、ダイナースクラブの最もベーシックなカードですが、一般的な「ゴールドカード」クラス以上、プラチナカードにも匹敵するサービス内容になっています。

例えば、旅行傷害保険は国内外で適用され、最高1億円が補償されるほか、ダイナースクラブカードを利用して購入した商品が購入日から90日以内に破損や盗難という事故にあった際に年間500万円まで補償する「ショッピング・リカバリー」という保険も付帯しています。

また、ダイナースクラブと提携しているホテルで客室アップグレードなどの各種優待が受けられるほか、厳選されたレストランで所定のコースを2名以上で利用した際に1名分無料になる「エグゼクティブダイニング」など、ここには書ききれない様々なサービス・補償が盛りだくさんです。

ここにご紹介した内容だけでも、一般的なゴールドカードよりも高いサービス内容だということは分かっていただけると思いますが、実際に利用していくと「非日常」を味わえるサービスの豊富さに驚くでしょう。

3.条件に合えば上位の「ダイナースクラブ プレミアムカード」へランクアップも

ダイナースクラブカードを利用すると「良い」と言える理由の一つが、ダイナースクラブの利用実績をしっかりと積み、所定の条件を満たせば招待状(インビテーション)が届くと言われている「ダイナースクラブ プレミアムカード」の存在です。

ダイナースクラブ プレミアムカードはダイナースクラブ最上クラスのカードで、実質的な「ブラックカード」という位置付けです。そのステータス性の高さは、ブラックカードとして名高い「アメックス・センチュリオンカード」と比較対象になるほどです。

どちらも「コンシェルジュ・サービス」が付帯しており、困ったときに様々な要望に応えてくれるコンシェルジュは年会費(130,000円・税抜)以上の価値があるサービスです。

アメックス・センチュリオンカードの年会費はダイナースクラブ プレミアムカードの2倍以上しますので、そう考えるとコストパフォーマンスの良いブラックカードと言えますね。

最高のステータス性と利便性、コストパフォーマンスのブラックカード「ダイナースクラブ プレミアムカード」を手に入れたいと考えている方は、まずダイナースクラブカードを取得することから始めてみましょう。

ダイナースクラブカードを利用するメリット

ダイナースクラブカードを利用するメリットはたくさんありますが、その中でも特に@おすすめ」と言えるメリットをざっくりと「5つ」解説いたします。

ダイナースクラブカードのメリット

- レストラン、「食」関係の優待サービスが豊富

- 業界トップクラス!世界「600ヵ所」もの空港ラウンジが無料利用可能

- 海外、国内旅行時にも役立つ、充実したトラベル関連サービス

- 有効期限なしのポイントプログラム「ダイナースクラブ リワードプログラム」

- いざという時にも安心の充実した付帯保険サービス

1.レストラン、「食」関係の優待サービスが豊富

ダイナースクラブカードはもともと「レストラン」などでも気軽に利用できるクレジットカードがなかったことから作られたブランドですので、食に関する優待サービスが豊富です。

先にもご紹介しましたが、特に「エグゼクティブダイニング」は対象レストランの決められたコース料理を2人以上で利用すれば「1名無料」になり、2人で利用すれば実質「半額」で厳選レストランを利用することができるかなりお得なサービスです。

また、専用デスクからレストランを予約すれば当日はカードの提示・サインが不要というサービスもありますので、大切な会食などでスマートに利用したい方にはぴったりですね。

そのほか、予約が難しい高級料亭をダイナースクラブが代わりに予約してくれるサービスや、会員だけの特別な「おもてなしプラン」があるなど、ダイナースクラブは食事関連のサービスに強いブランドです。

2. 業界トップクラス!世界「600ヵ所」もの空港ラウンジが無料利用可能

ゴールドカード以上のクレジットカードによく付帯する「空港ラウンジ」の無料利用ができるサービスですが、ダイナースクラブはその中でも世界「600ヵ所」もの空港ラウンジが利用できる、業界トップクラスの対象空港ラウンジ数です。

一般的なゴールドカードでは国内の主要空港では利用しやすい仕様になっていますが、海外の空港となると2〜3ヵ所しか利用できないというカードがほとんどです。海外旅行に頻繁に出かける方は、多くの空港で搭乗までの長い待ち時間をゆったりと過ごせるという意味で、ダイナースクラブカードがおすすめです。

3. 海外、国内旅行時にも役立つ、充実したトラベル関連サービス

ダイナースクラブカードは「旅行」に関係するサービスが充実しており、国内旅行だけではなく、言葉が通じにくい海外旅行でも手厚いサポートを受けることができます。

先述した「旅行傷害保険」が最高1億円まで保障されるのも特筆すべきポイントですが、それ以外にも海外で突然体調が悪くなったり、怪我をしてしまったりという場合に、「海外緊急アシスタンスサービス」で24時間電話での医療サポートを受けられます。

海外でも旅行中に関する相談ができる「海外トラベルデスク」も、レストラン選びなどで困ったときに役立つほか、先にご紹介した対象の空港ラウンジが無料で利用できるサービスなど、旅行に頻繁に出かける方にぴったりのサービスが豊富です。

4.有効期限なしのポイントプログラム「ダイナースクラブ リワードプログラム」

一般的にクレジットカードのポイントといえば有効期限が決められており、2年〜5年程度で失効してしまうカードが多いですが、ダイナースクラブカードの「ダイナースクラブ リワードプログラム」ではポイントの期限が「無期限」です。

無期限で何が得かというと、実はダイナースクラブのポイントプログラムは通常の商品やギフトカードなどに交換できるのはもちろん、特に「マイル」の利用に強いという面があります。

ポイントは100円の利用ごとに1ポイント貯まり、それを1マイルに交換できます(別途6,000円・税抜 でダイナースグローバルマイレージへの参加が必要)。1マイルは基本的に「2円相当」ですので、常時2%以上の還元率は他社にはなかなか真似のできない内容ですね。

マイルはたくさん貯めて航空券などに交換できますので、無期限で貯められることで目標までずっと貯め続けられるのが嬉しいポイントですね。

ちなみに、気になるマイル交換先は主に「全日本空輸」「デルタ航空」「ユナイテッド航空」「大韓航空」など、その他にもいくつかありますので、使い勝手もいいと言えるでしょう。

5.いざという時にも安心の充実した付帯保険サービス

ダイナースクラブカードは、いざというときに心強い付帯保険や各種プロテクションサービスもしっかりしています。

何度も記事内で触れているとおり、旅行傷害保険は国内・国外ともに適用され、最高「1億円」まで保障されるなど、業界最高クラスの保障内容です。

カードで購入した商品の破損や盗難を90日以内であれば「年間500万円」まで補償してくれる「ショッピング・リカバリー」サービスも無料で付帯しており、国内外でのショッピングを安心してできる心強いサポート内容です。

付帯保険とは少し異なりますが、海外旅行時でも活用できる「海外緊急アシスタントサービス」は海外旅行保険に付帯するサービスとして、こちらもいざという時に頼りになる内容です。様々なトラブル時に役立つ付帯保険やサービスは、ハイ・ステータスカードならではと言えます。

ダイナースクラブカード利用時の注意点

ステータス性、サービス内容ともに申し分のないダイナースクラブカードですが、利用時にはいくつか知っておいてほしいことがあります。

ここでは、注意点を3つ解説いたしますので、いざという時に困らないように覚えておくのがおすすめです。

利用時の注意点

- ネットショップ利用時に注意!VISAやJCBなどとは「カード桁数」が違う

- 加盟店数は他社比較でやや弱い

- 富裕層向けサービスが充実する一方、日常使いには向いていない部分も

1.ネットショップ利用時に注意!VISAやJCBなどとは「カード桁数」が違う

ダイナースクラブカードをメインカードとしたときに困りやすいのが、インターネット経由でのお買い物です。

VISAやJCB、MasterCardなどの日本で加盟店数の多いカードブランドは、カード番号が「16桁」に統一されており、カード番号が「14桁」のダイナースクラブカードはシステム上の問題や、そもそも対応していないという問題で、インターネット決済では利用できないことが多くあります。

電話注文が可能なお店の場合は電話で対応してもらえることもありますが、システムを使った入力では桁数の関係で弾かれてしまう可能性が高いということを覚えておきましょう。

ネットショッピングを頻繁に利用したい、かつメインカードはダイナースクラブカードがいい、という場合は、決済時に困らないようにサブカードとしてVISA、MasterCard、JCBカードなど、国内でメジャーなカードブランドのクレジットカードを取得しておくのがおすすめです。

2.加盟店数は他社比較でやや弱い

ダイナースクラブカードの純粋な加盟店数は、実は日本国内ではそれほど多いとはいえず、国内で使い勝手が良いと言われているJCBやVISA、MasterCardと比較すると「弱い」と言わざるを得ません。

そうなると、せっかくダイナースクラブカードを発行しても使える機会が少ないのではと思いがちですが、実はダイナースクラブカードはJCBカードと業務提携をしているため、JCBカードを取り扱っている店舗のほとんど(口コミなどからの推測では9割程度)で、ダイナースクラブカードを使うことができます。

ただし、お店の端末の関係で利用ができないケースもありますので、不安な方は事前に確認しておくか、VISA、JCB、MasterCardなどの国内で使いやすいサブカードを持っておくと良いでしょう。

中には店員がJCBカードと同様にダイナースクラブカードが使えることを知らずに断られるケースもありますが、その場合は「一度JCBカードと同じように使ってみて」と伝えて試してみてください。

3.富裕層向けサービスが充実する一方、日常使いには向いていない部分も

ダイナースクラブカードはサービスが充実しているため、どんな用途でも万能なように見えますが、「日常使い」ではあまりその真価を発揮することはできません。

というのは、日常使いといえばコンビニやスーパー、身の回り品(消耗品など)の買い物、ガソリンスタンドの利用などが中心にきますが、ダイナースクラブカードはそういった「普段使いに特化」した企業との提携カードが存在しないため、利用はできるものの旨味は少ない、という状況になります。

富裕層向けのいわゆる「非日常」のサービスを重視したいのであれば、ダイナースクラブカードは最適ですが、日常使いで利用できるサービスを重視したい場合は別のカードブランドで、よく使うお店の提携カードを作るのが合理的です。

ダイナースクラブカードに申し込んでおいて、全然使えないじゃないかと思うことのないように、ダイナースクラブというブランドの「日常使いではメリットは少ない」という特性を知っておいてくださいね。

ダイナースクラブカードの審査は厳しい?

ダイナースクラブカードは魅力たっぷりのクレジットカードですが、審査の難易度については、一般的なクレジットカードと比べて「厳しい」と言えるでしょう。ただし、以前は医者や会社役員という社会的地位なども重視して審査されていたようですが、現在では会社員でもある程度高収入であれば審査に通る可能性があります。

具体的には、公式で発表されている内容は「27歳以上」ということ、さらにこれは口コミなどからの推測ですが、年収は「500万円以上」というのが一つの目安になるようです。

ただし、中には年収400万円代でもダイナースクラブカードを所持している方もみえますので、あくまでも一つの「目安」であって、持ち家かどうか、勤めている企業は安定しているか、などの条件も重視されるとみていいでしょう。

おすすめのダイナースクラブカード4選

最後に、実際にダイナースクラブカードの中で提携カードを含む中からどれがベストなのか迷ってしまうという方のために、特におすすめのダイナースクラブカードを4枚ご紹介いたします。

ダイナースクラブカード

| 年会費 (初年度) |

24,200円(税込) | 年会費 (2年目) |

24,200円(税込) |

|---|---|---|---|

| 還元率 | 0.40%〜0.416% | 発行日数 | カード到着まで2~3週間ほど |

ダイナースクラブカードは年会費22,000円(税抜)で、一般的なゴールドカードとプラチナカードの中間程度に位置する金額設定です。そのステータス性の高さ、サービス力は、元祖「富裕層向け」クレジットカードとして世界でも認められており、ベーシックカードとしての位置付けの「ダイナースクラブカード」でも、一般的なゴールドカード、もしくはプラチナカードクラスに匹敵します。

新規ご入会キャンペーン!初年度年会費無料!キャンペーンの詳細は、公式サイトにてご確認ください。

やはり最もおすすめなのは、ダイナースクラブのベーシックカードである「ダイナースクラブカード」です。

本記事では何度もダイナースクラブカードの魅力やメリットをお伝えしておりますので、重複してしまう部分もいくつかありますが、内容の再確認としてぜひご覧ください。

ダイナースクラブカードは、いわゆる「非日常」を体験できるサービス内容が特に充実しているクレジットカードで、特に「食」に関するサービスでは、対象のレストランの所定のコースが1名分無料(2名以上で利用の場合)になるなど、特別な優待が数多く用意されています。

また、空港ラウンジサービスは他社と比べ突出した内容で、一般的なゴールドカードなどでは国内の主要空港に加え海外2空港の対象ラウンジのみ利用可能というものが多いのに対し、世界「600ヵ所」の対象空港ラウンジが利用できるのは大きな強みです。

国内外の旅行傷害保険は最高1億円付帯しており、ショッピング・リカバリーなどの保険が充実しているほか、いざという時のサポート体制も万全です。

ここでのサービス内容紹介は簡単に済ませますが、書ききれないほどのサービスや優待がありますので、検討する際はどんな内容なのかぜひ目を通してみてくださいね。

ダイナースクラブ ビジネスカード

ダイナースクラブ ビジネスカードは、ビジネスオーナー、個人事業主、会社役員の方を対象とした「ビジネス関連」のサービスが豊富なクレジットカードです。

年会費は27,000円(税抜)と、ベーシックなダイナースクラブカードよりも高めの設定になっていますが、サービス内容はダイナースクラブカードにさらにプラスされているものになりますので、年会費以上のお得感があります。

ビジネスカードということで、事業にかかる経費を決済する目的で発行されるカードですので、個人用のクレジットカードと分けることでプライベートと完全に分離され、経費管理が楽になります。

「ビジネスカード」ならではの具体的な特徴は、会計ソフト「freee(フリー)」の有料プランが一部優待されるほか、「ダイナースクラブ プライベートアドバイザーサービス」というビジネスオーナー向けの「経営上のお悩み相談」を専門家チームに基本無料で投げかけられる、という通常では高額になりがちなサービスまで用意されています。

それ以外には、ビジネス向けに特化したお店の優待が受けられる、銀座のダイナースクラブ ビジネス・ラウンジが利用できるというサービスが大きな特典となっています。

これ以外にも、各種サポートサービス、優待サービスがありますので、プロからのアドバイスを気軽に受けたい、という動機だけでも十分に申し込みをする価値のある1枚です。

BMW ダイナースカード

ここからはちょっと「特殊」なカードの紹介になりますが、ここでご紹介する「BMWダイナースカード」は、BMWファンにはたまらない1枚です。

基本的なサービスは「ダイナースクラブカード」に追加される形式で、年会費は25,000円(税抜)となっています。

このカードの大きな特徴は3つあり、1つ目はBMW正規ディーラーでのBMWダイナースカード利用額が「キャッシュバック可能枠」として設定され、貯まったダイナースクラブ リワードポイント100ポイントにつき100円のキャッシュバックが「キャッシュバック可能枠」の範囲で行われることです。

2つ目の特徴は、貯めたポイントを通常利用(マイルや一般商品、ギフトカードへの交換など)だけではなく、「BMWのグッズ」にも交換できるということ、3つ目は年間で合計100万円以上「BMWダイナースカード」を利用すれば毎年「BMWオリジナルグッズ」がプレゼントされることです。

これらの特徴に魅力を感じるBMWファンの方は、「ダイナースクラブカード」よりも「BMWダイナースカード」がおすすめです。

銀座ダイナースクラブカード

「銀座ダイナースクラブカード」も特殊カードの一つで、年会費は25,000円(税抜)です。

サービス内容はベーシックな「ダイナースクラブカード」に加え、一例として以下のものがあります。

銀座ダイナースクラブカードの特典

- ダイナースクラブ 銀座ラウンジの利用権

- 大丸東京店のラウンジの利用権

- 特約店での利用でポイント2倍

- 家族会員年会費無料

- 銀座エリアでのレストラン、ショッピング優待

- 銀座Bar優待

- 資生堂パーラーカフェチケットプレゼント

- 会員限定情報サービス など

これだけでもダイナースクラブカードよりも優待が多く魅力的ですが、「銀座ダイナースクラブカード」は「銀座エリア」に特化しているサービスが魅力のクレジットカードですので、実は銀座でのお買い物をあまりしない、銀座エリアには立ち寄らないという方にとっては、ダイナースクラブのベーシックカード「ダイナースクラブカード」以上のメリットはないと言えます。

銀座エリアを中心にお買い物をよく楽しむ方や、ビジネスなどでよく銀座に立ち寄る方にはメリットが多く、検討する価値のある1枚です。

まとめ|憧れのダイナースクラブカードで人生を豊かに

「入会は、至福への旅。」これはダイナースクラブカード公式ホームページに載せられた一文です。

この文章が表す通り、富裕層向けカードとして日本で初めて作られた「ダイナースクラブカード」は、旅行やレストランでの食事などの「特別な至福な時間」にフォーカスされた手厚いサービスが特徴で、世界でも高いステータス性が認められている「憧れ」の対象となるカードです。

昔と比べ入会条件はやや優しくなり、一般の企業に勤めている会社員の方でもある程度の年収と条件が合えば審査に通ることも可能です。

非日常のサービスを味わってみたい、高いステータス性のカードを手に入れたいという方は、ぜひこの機会に「ダイナースクラブカード」への入会を検討してみてくださいね。

編集部のピックアップ記事

記事がお役に立ちましたらシェアお願いします

この記事が役に立ったら

いいね!をお願いします

最新情報をお届けします

WAONにクレジットカードチャージできない!原因は?

WAONにクレジットカードチャージできない!原因は? dカード GOLDの空港ラウンジは便利!利用する3つのメリットと注意点などを解説

dカード GOLDの空港ラウンジは便利!利用する3つのメリットと注意点などを解説 ファミペイにチャージ可能なクレジットカードは?【2023年最新版】

ファミペイにチャージ可能なクレジットカードは?【2023年最新版】 家族カードの暗証番号は本会員と同じ?確認・変更する方法は?

家族カードの暗証番号は本会員と同じ?確認・変更する方法は? 楽天のクレジットカードでPASMOチャージはできる?ポイントは貯まる?

楽天のクレジットカードでPASMOチャージはできる?ポイントは貯まる? 生活費の支払いでキッチリ節約!おすすめクレジットカード5選

生活費の支払いでキッチリ節約!おすすめクレジットカード5選 クレジットカードの海外利用手数料・為替レートの計算ルール

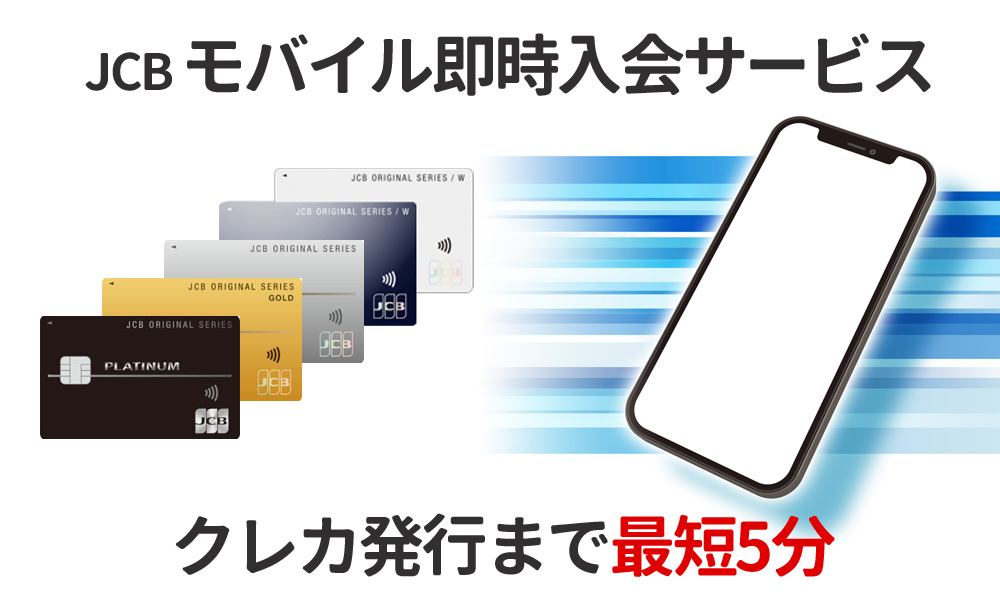

クレジットカードの海外利用手数料・為替レートの計算ルール JCB、スマホでクレカ発行が最短5分「モバイル即時入会サービス」をスタート

JCB、スマホでクレカ発行が最短5分「モバイル即時入会サービス」をスタート dカード・dカードゴールドの審査を徹底解説!審査基準に審査期間、審査で通るためのポイントも解説

dカード・dカードゴールドの審査を徹底解説!審査基準に審査期間、審査で通るためのポイントも解説 持っているクレジットカードは?強まるおトク重視の傾向が明らかに|2022年クレカ利用動向調査

持っているクレジットカードは?強まるおトク重視の傾向が明らかに|2022年クレカ利用動向調査